三井住友カード エグゼクティブは、活動派のビジネスパーソンをターゲットにしているカードで、旅行や出張に安心して使える1枚です。

三井住友カード ゴールドに近いサービスをうけることができる準ゴールドカード的な位置づけといえます。

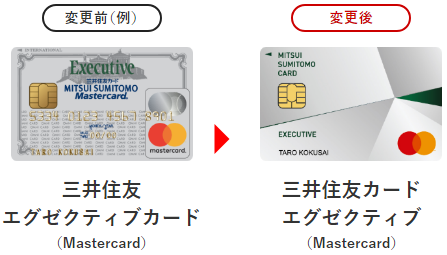

2020年3月2日には、「先進」と「安心」をコンセプトに30年ぶりにデザインが一新され、クレジットカードとしては日本で初めてカード情報などが裏面に集約されました。

裏面のカード番号は特徴的な4列4行で表示され、これは「Visaクイックリード」デザインと呼ばれ、持ち主だけに読みやすく、カード番号を入力する際に効率的になっています。

ただ、三井住友カードの象徴ともいえるパルテノン神殿がカード券面から消えるということで少なからず賛否両論がありました。

カードデザイン変更と同時にカード名称も以下の通り変更されています。

- 旧:三井住友エグゼクティブカード

- 新:三井住友カード エグゼクティブ

ここでは、三井住友カード エグゼクティブのメリット・デメリットなどを中心に解説します。

目次

三井住友カード エグゼクティブの基本情報

| カード名 | 三井住友カード エグゼクティブ |

|---|---|

| カードデザイン |  |

| 発行会社 | 三井住友カード株式会社 |

| 年会費 | インターネット入会で初年度無料 3,000円(税抜) |

| 入会条件 | 原則として、20歳以上で 安定した収入のある方 |

| 家族カード | 250円(税抜) 1人目は初年度年会費無料 |

| ETCカード | 初年度年会費無料 500円(税抜) ※1回以上ETC利用の請求があれば無料 |

| 国際ブランド | Visa / Mastercard |

| 電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| ポイント有効期限 | ポイント獲得月から2年間 |

| ポイント付与率 | 0.5% ※200円(税込)利用で1ポイント ※1ポイント1円相当 |

| 締め日/支払日 | 以下の2つから選択可能 1. 毎月15日 / 翌月10日 2. 毎月末日 / 翌月26日 ※金融機関休業日の場合は翌営業日 |

| 海外旅行傷害保険 | 最高4,000万円(自動付帯・利用付帯) ※家族特約:最高500万円 |

| 国内旅行傷害保険 | 最高3,000万円(自動付帯・利用付帯) |

| ショッピング補償 | 最高100万円 |

三井住友カード エグゼクティブの特徴

三井住友カード共通の特典・サービスをうけられる

三井住友カードなら、カードの券種に関わらず以下の三井住友カード共通の特典・サービスをうけられます。

- 条件を満たせば年会費割引をうけられる

- セブン-イレブン、ローソン、ファミリーマート、マクドナルドでいつでもポイント5倍

- ポイントUPモール経由でポイント最大20倍

- 選んだ3店でいつでもポイント2倍

- ココイコ!利用でポイント最大18倍、キャッシュバック最大8.5%

- iD・Apple Pay・Google Payが使える

- 強固なセキュリティ

- ICカード機能・写真入りカード

- 不審カード利用チェックと会員保障制度

- ワンタイムパスワードサービス「One Time Pass」

- パズル認証

- 本人認証サービス「Visa Secure」

- 本人認証サービス「Mastercard® SecureCode™」

- 会員向けのスマホアプリ「Vpassアプリ」

- 500円以上の利用通知を受け取る度にスタンプが貯まり、スタンプが20個貯まるとスイーツやギフト券が必ずもらえる

- 生体認証で安全にログイン可能

- あんしん利用制限

- 使いすぎ防止アラート

- 口座残高不足アラート

- Vpassチケットでお得に演劇・コンサートなどのチケットを購入可能

- 追加カード

- 三井住友ETCカード

- 三井住友カード WAON

- 三井住友銀聯カード

- PiTaPaカード

- 三井住友VISAバーチャルカード

- JR東海エクスプレス予約サービス(プラスEX会員)を利用可能

三井住友カードの共通特典・サービスについては以下の記事にまとめていますので詳細を確認したい方は参考にしてください。

上記で紹介した共通特典・サービス以外で、三井住友カード エグゼクティブでピックアップしたい点は以下の9つになります。

- カードフェイス(カードデザイン)

- 年会費(年会費割引)

- 利用可能枠(限度額)

- 付帯保険

- 海外旅行傷害保険

- 国内旅行傷害保険

- お買物安心保険(動産総合保険)

- ドクターコール24

- 三井住友カードとの違い

- 三井住友カード ゴールドとの違い

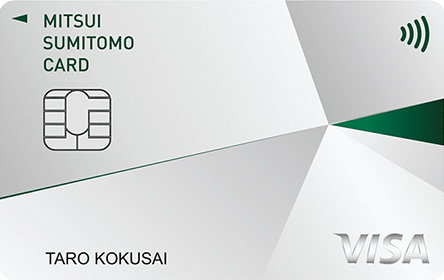

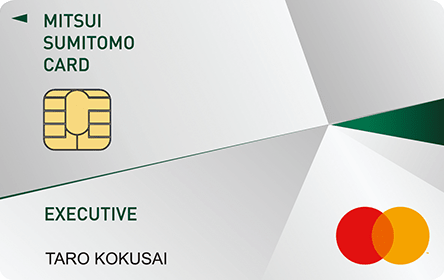

カードフェイス(カードデザイン)

三井住友カード エグゼクティブは、通常の三井住友カードとほぼ同じカードデザインですが、名前の上に緑色の文字で「EXECUTIVE」と書かれており、ICチップとVISAの文字が高級感のあるゴールド色になっています。

カードデザインは1種類のみです。

国際ブランドは、VISAとMastercardの2つから選択できます。また、VISAとMastercardの両方を発行することも可能です(デュアル発行)。

年会費(年会費割引あり)

三井住友カード エグゼクティブの年会費は以下の通りです。

- 初年度:インターネット入会で無料

- 2年目以降:3,000円(税抜)

家族会員の年会費は以下の通りです。

- 初年度:1人目無料、2人目以降250円(税抜)

- 2年目以降:250円(税抜)

ただし以下のサービスの組み合わせで年会費を格段に安くできます。

- WEB明細書(500円割引)

- マイ・ペイすリボ(1,500円割引)

上記のサービスを2つ合わせれば、最大2,000円引になります。各サービスの組み合わせ別の年会費は以下の通りです。

| コース別年会費 | エグゼクティブ年会費 |

|---|---|

| WEB明細書 + マイ・ペイすリボコース | 1,000円(税抜) |

| マイ・ペイすリボコース | 1,500円(税抜) |

| WEB明細書コース | 2,500円(税抜) |

| いずれも指定なし | 3,000円(税抜) |

マイ・ペイすリボは、あくまでもリボ払いなので手数料が別途必要になりますが、設定次第では無料にすることも可能です。以下の記事では、マイ・ペイすリボの手数料を無料にする方法について解説しています。

デュアル発行の年会費

|  |

三井住友カード エグゼクティブは、VisaとMastercardそれぞれの国際ブランドを発行できる「デュアル発行」に対応しています。

基本的には、VisaかMastercardのいずれかを1枚保有していれば十分ですが、国際ブランドによって特典内容が違うので、両方の特典をうけたい場合にはデュアル発行を検討する価値があります。

VisaとMastercardを2枚申し込んだ場合、2枚目の年会費は以下の通りです。

- 本会員:500円(税抜)

- 家族会員:250円(税抜)※1人目初年度無料

利用可能枠(限度額)

三井住友カード エグゼクティブの利用可能枠(限度額)は、10~80万円です。

準ゴールドカード級のカードとしては、少し物足りませんが、一般的には80万円もあれば十分かと思います。もし、80万円でも利用枠が足りないのであれば、最大200万円の三井住友カード ゴールドへのランクアップを検討した方が良いです。

付帯保険

海外旅行傷害保険

三井住友カード エグゼクティブの海外旅行傷害保険は、自動付帯・利用付帯です。カードの利用有無によって補償金額が異なります。

自動付帯と利用付帯の違いは以下の通りです。

- 自動付帯:カードを持っているだけで自動的に適用される保険

- 利用付帯:カードを利用した場合に限り適用される保険

三井住友カード エグゼクティブの海外旅行傷害保険には「家族特約」が付帯しています。家族特約は、生計を共にする家族で満19歳未満の子を対象に最高2,000万円まで補償してくれる特約です。

本会員以外に損害が発生した場合に、家族の損害も補償してくれるのはありがたいです。特に家族カードを持たせることができない18歳未満のお子さんをお持ちの場合は、実用的かつ効果的です。

海外の医療費は、日本より高額なので海外旅行に行く場合は、海外旅行傷害保険が付帯したクレジットカードを1枚持って行くだけで安心感が全然違います。

補償期間は、1旅行につき最長3ヵ月間まで補償してくれるので、長期間の旅行でも安心です。

電話サポートも充実していて、旅先で万が一アクシデントに遭った場合、三井住友海上の「緊急アシスタンスサービス」を利用できます。24時間365日、日本語でサポートしてくれるため、海外の見知らぬ地では、強力なサービスになります。

<海外旅行傷害保険の詳細>

| 担保項目 | 保険金額 | ||

|---|---|---|---|

| 本会員・家族会員 | 家族特約 | ||

| 傷害死亡・後遺障害 | 合計 | 最高3,000万円 | 最高500万円 |

| 自動付帯 | 500万円 | ||

| 利用付帯 | 2,500万円 | ||

| 傷害治療費用 (1事故の限度額) | 100万円 | 50万円 | |

| 疾病治療費用 (1疾病の限度額) | 100万円 | 50万円 | |

| 賠償責任 (1事故の限度額) | 4,000万円 | 2,000万円 | |

| 携行品損害 ※自己負担:1事故3,000円 (1旅行中かつ1年間の限度額) | 25万円 | 15万円 | |

| 救援者費用 (1年間の限度額) | 150万円 | 100万円 | |

国内旅行傷害保険

三井住友カード エグゼクティブの国内旅行傷害保険は、自動付帯・利用付帯です。カードの利用有無によって補償金額が異なります。

「家族特約」は付帯していません。

国内旅行傷害保険では、以下の1~3の場合に限り補償されます。

- 公共交通機関を利用中の傷害事故

- 宿泊施設に宿泊中の火災・破裂・爆発による傷害事故

- 宿泊を伴う募集型企画旅行に参加中の傷害事故

<国内旅行傷害保険の詳細>

| 担保項目 | 保険金額 | |

|---|---|---|

| 傷害死亡・後遺障害 | 合計 | 最高3,000万円 |

| 自動付帯 | 500万円 | |

| 利用付帯 | 2,500万円 | |

| 入院保険金日額 | ー | |

| 通院保険金日額 | ー | |

| 手術保険金 | ー | |

お買物安心保険(動産総合保険)

三井住友カード エグゼクティブには、購入した商品が壊れたり、盗まれたりしたときに安心の保険サービス「お買物安心保険(動産総合保険)」が付帯しています。

1事故につき3,000円の自己負担額で、カード決済した商品を最大100万円まで補償してくれます。補償期間は、購入日および購入日の翌日から90日間です。

ドクターコール24

三井住友カード エグゼクティブでは、ドクターコール24というサービスを利用できます。

ドクターコール24は、日本国内での急病やケガ、あるいは病院に行くほどではないけど、ちょっと心配な場合に、医師・看護師・保健師などの専門スタッフに電話で24時間・年中無休で相談できるサービスです。相談は無料です。

深夜に体調が悪くなった場合は、救急車を呼ぶか、朝まで様子を見るかという2択になりがちです。救急車を呼ぶとなると、なんだか大げさな気がするし、朝まで様子を見るのも心配です。

そんな時に、ドクターコール24に連絡して相談できるのは助かります。ただし、日本国内限定のサービスのため海外からは利用できません。

三井住友カード エグゼクティブと三井住友カードとの違い

三井住友カード エグゼクティブと三井住友カードの主な違いは以下の通りです。

| カード名 | 三井住友カード エグゼクティブ | 三井住友カード |

|---|---|---|

| カードデザイン | (1種類) | (2種類)

|

| 年会費 | インターネット入会で 初年度無料 3,000円(税抜) | インターネット入会で 初年度無料 1,250円(税抜) ※学生は在学中無料 |

| 入会条件 | 原則として、20歳以上で 安定した収入のある方 | 満18歳以上 ※高校生は除く |

| 海外旅行傷害保険 | 最高4,000万円 (自動付帯・利用付帯) ※家族特約:最高500万円 | 最高2,000万円 (利用付帯) |

| 国内旅行傷害保険 | 最高3,000万円 (自動付帯・利用付帯) | ー |

| お買物安心保険 | 最高100万円 | 最高100万円 (条件付き) |

| ドクターコール24 | 〇 | ー |

上記の表をみてもわかると思いますが、三井住友カード エグゼクティブと三井住友カードの主な違いは以下の7点です。

- カードデザイン

- 年会費

- 入会条件

- 海外旅行傷害保険

- 国内旅行傷害保険

- お買物安心保険

- ドクターコール24

エグゼクティブカードの方が、クラシックカードと比べると旅行傷害保険が充実しており、ドクターコール24も利用できます。

三井住友カード エグゼクティブと三井住友カード ゴールドとの違い

三井住友カード エグゼクティブと三井住友カード ゴールドの主な違いは以下の通りです。

| カード名 | 三井住友カード ゴールド | 三井住友カード エグゼクティブ |

|---|---|---|

| カードデザイン | (2種類)

| (1種類) |

| 年会費 | インターネット入会で 初年度無料 10,000円(税抜) | インターネット入会で 初年度無料 3,000円(税抜) |

| 入会条件 | 原則として 30歳以上で 安定継続収入のある方 | 原則として、20歳以上で 安定した収入のある方 |

| 利用可能枠 | 50~200万円 | 10~80万円 |

| ポイントの有効期限 | ポイント獲得月から 3年間 | ポイント獲得月から 2年間 |

| 海外旅行傷害保険 | 最高5,000万円 (自動付帯・利用付帯) ※家族特約:最高2,000万円 | 最高4,000万円 (自動付帯・利用付帯) ※家族特約:最高500万円 |

| 国内旅行傷害保険 | 最高5,000万円 (自動付帯・利用付帯) | 最高3,000万円 (自動付帯・利用付帯) |

| お買物安心保険 | 最高300万円 | 最高100万円 |

| 空港ラウンジ | 〇 | ー |

| ゴールドデスク | 〇 | ー |

| カレンダーが無料 | 〇 | ー |

| 情報誌「VISA」 | 〇 ※VISA会員のみ | ー |

| 情報誌「MY LOUNGE」 | 〇 ※Mastercard会員のみ | ー |

上記の表をみてもわかると思いますが、主な違いは以下の11点です。

- カードデザイン

- 年会費

- 入会条件

- ポイントの有効期限

- 海外旅行傷害保険

- 国内旅行傷害保険

- お買物安心保険

- 空港ラウンジ

- ゴールドデスク

- カレンダーが無料

- 情報誌「VISA」または「MY LOUNGE」の購読特典の有無

三井住友カード エグゼクティブは準ゴールドカード級ですが、三井住友カード ゴールドと比較するとサービス面で結構な差があります。

三井住友カード エグゼクティブで物足りなさを感じたら、以下のいずれかのカードを検討してみてください。

- 30歳以上:三井住友カード ゴールド

- 30歳未満:三井住友カード プライムゴールド

三井住友カード エグゼクティブのデメリット

ポイント還元率

三井住友カード エグゼクティブのポイント還元率は0.5%と一般的です。決して低すぎるということではありません。

しかし、現在では年会費が無料(実質無料も含む)にも関わらず、以下のようにポイント還元率1.0%以上のカードが数多く存在しているため、還元率だけで比較してしまうと見劣りしてしまいます。

| カード | ポイント 還元率 | 備考 |

|---|---|---|

| リクルートカード | 1.2% | |

| 楽天カード / 楽天PINKカード | 1.0% | |

| Yahoo! JAPANカード | 1.0% | |

| dカード | 1.0% | |

| オリコカード ザ ポイント | 1.0% | |

| JCB CARD W / JCA CARD W plus L | 1.0% | 39歳以下限定 |

| 三井住友カード デビュープラス | 1.0% | 25歳以下限定 |

ただし、三井住友カード エグゼクティブでは、以下のようにポイント還元率を上げる方法が豊富にあります。賢くポイントを貯めれば還元率を2.5%にすることも可能です。

- セブン-イレブン、ローソン、ファミリーマート、マクドナルドでいつでもポイント5倍

- 選んだ3店でいつでもポイント2倍

- ポイントUPモール経由でポイント最大20倍

- ココイコ!利用でポイント最大18倍、キャッシュバック最大8.5%

まとめ

三井住友カード エグゼクティブは、準ゴールドカード級のカードです。通常であれば、ゴールドカード以上のカードでしか利用できない「ドクターコール24」を利用することができます。

また旅行傷害保険が充実しているのも特徴です。

とはいえ、三井住友カード ゴールド(プライムゴールド含む)と比較すると、どうしてもサービス面で劣ってしまいます。空港ラウンジも利用できません。

ただし、年会費を低く抑えることができるため、ライフスタイルによっては最適なカードになるかと思います。