セディナカードゴールドというSMBCファイナンスサービス株式会社(旧:株式会社セディナ)が発行しているカードがあります。

セディナカードゴールドは、18歳以上(高校生不可)から申込み可能なカードです。セディナカードの上位カードにあたります。

カード名に「ゴールド」と記載がありますが、空港ラウンジ利用はできません。そのかわり年会費がわずか1,905円(税抜)と安いため、どちらかというとヤングエグゼクティブ向けです。

セディナカードゴールドの特徴やメリット・デメリットについて解説します。

セディナカードゴールドの基本情報

| カード名 | セディナカードゴールド |

|---|---|

| カードデザイン |  |

| 発行会社 | SMBCファイナンスサービス株式会社 |

| 年会費 | 1,905円(税抜) |

| 入会条件 | 18歳以上で電話連絡が可能な方 ※高校生は不可 |

| 家族カード | 524円(税込) |

| ETCカード | 年会費無料 新規発行手数料1,000円(税抜) |

| 国際ブランド | Visa / Mastercard / JCB |

| 電子マネー | iD、QUICPay、Apple Pay |

| ポイント | わくわくポイント |

| ポイント有効期限 | ポイント獲得月から2年間 |

| ポイント付与率 | 0.5~0.65% ※200円(税込)利用で1~1.3ポイント ※1ポイント1円相当 |

| 締め日/支払日 | 毎月末日 / 翌月27日 ※金融機関休業日の場合は翌営業日 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | 最高2,000万円 |

| ショッピング保険 | 最高150万円 |

セディナカードゴールドの特徴

年会費

セディナカードゴールドの年会費は、1,905円(税抜)です。初年度から発生します。家族カードの年会費は、524円(税込)です。

国際ブランドは、Visa、Mastercard、JCBの3種類から好きなものを選択できます。どの国際ブランドを選んでも年会費は同じです。

ファーストチャンスポイント

入会後3ヵ月間(加入月含め最大4ヵ月)は、わくわくポイントが通常獲得ポイントの3倍になります。還元率は1.5%です。通常であれば200円につき1ポイントですが、入会後3ヵ月間に限り200円につき3ポイント貯まります。

家族カードも対象ですが、入会後の追加申し込み分は対象外です。

わくわくポイントは、1ポイントあたり1円相当なので200円につき3円相当のポイントがたまるということです。

使えば使う程、お得にポイントが貯まります。

| 利用金額 | 通常 (還元率0.5%) | 入会後3カ月間 (還元率1.5%) |

|---|---|---|

| 200円 | 1ポイント | 3ポイント |

| 1,000円 | 5ポイント | 15ポイント |

| 10,000円 | 50ポイント | 150ポイント |

| 100,000円 | 500ポイント | 1,500ポイント |

| 1,000,000円 | 5,000ポイント | 15,000ポイント |

| 1,500,000円 | 7,500ポイント | 22,500ポイント |

ファーストチャンスポイント3.0倍、アニバーサリーポイント2.0倍、ポイントアップ1.5倍が同じ利用に適用される場合、ポイント4.5倍となります。

アニバーサリーポイント

本会員の誕生日月にカード決済すると、わくわくポイントが通常の2倍たまります。還元率は1.0%です。

通常であれば200円につき1ポイントですが、誕生日月のカード利用で200円につき2ポイント貯まります。

ポイントアップ

ETCでポイントアップ

セディナカードゴールドのETCカードは年会費無料ですが、新規発行時に新規発行手数料1,000円(税抜)が必要です。カードデザインは、通常デザインかハローキティデザインの2種類から選択できます。

ETCカードを利用して獲得できるポイントは、通常獲得ポイントの1.5倍になります。還元率は0.75%です。通常であれば200円につき1ポイントですが、ETCの利用料は200円につき1.5ポイント貯まります。

海外でポイントアップ

海外でのショッピングの利用または海外ショッピングサイトでのカード決済で、わくわくポイントが通常の1.5倍たまります。還元率は0.75%です。

通常であれば200円につき1ポイントですが、海外でのショッピングの利用または海外ショッピングサイトでのカード決済は200円につき1.5ポイント貯まります。

セブン-イレブンでポイント3倍

全国のセブン-イレブンでクレジットカード払いまたはQUICPayの利用で、わくわくポイントがいつでも通常獲得ポイントの3倍たまります。還元率は1.5%です。200円につき3ポイント貯まります。

セブン-イレブンは店舗数が多く手軽に利用でき、少しずつポイントを積み上げていくことができます。

| 利用金額 | 通常 (還元率0.5%) | 3倍 (還元率1.5%) |

|---|---|---|

| 200円 | 1ポイント | 3ポイント |

| 1,000円 | 5ポイント | 15ポイント |

| 10,000円 | 50ポイント | 150ポイント |

| 100,000円 | 500ポイント | 1,500ポイント |

| 1,000,000円 | 5,000ポイント | 15,000ポイント |

| 1,500,000円 | 7,500ポイント | 22,500ポイント |

※iD・Apple Payの利用分は対象外です。

海外・国内旅行傷害保険

セディナカードクラシックには、旅行傷害保険が付帯しています。引受保険会社は、三井住友海上火災保険株式会社です。

海外旅行傷害保険

セディナカードゴールドの海外旅行傷害保険は、自動付帯です。

自動付帯は、カードを持っているだけで自動的に保険が適用される最強の保険です。

海外の医療費は、日本より高額なので海外旅行に行く場合は、海外旅行傷害保険が付帯したクレジットカードを1枚持って行くだけで安心感が全然違います。

補償期間は、1旅行につき最長3ヵ月(90日)間まで補償してくれるので、長期間の旅行でも安心です。

電話サポートも充実していて、旅先で万が一アクシデントに遭った場合、三井住友海上の緊急アシスタンスサービスを利用できます。24時間365日、日本語でサポートしてくれるため、海外の見知らぬ地では、強力なサポートになります。

<海外旅行傷害保険の詳細>

| 担保項目 | 保険金額 | |

|---|---|---|

| 本会員・家族会員 | ||

| 傷害死亡・後遺障害 | 合計 | 2,000万円 |

| 自動付帯 | 2,000万円 | |

| 利用付帯 | ー | |

| 傷害治療費用(1事故の限度額) | 100万円 | |

| 疾病治療費用(1疾病の限度額) | 100万円 | |

| 賠償責任(1事故の限度額) [自己負担:1事故1,000円] | 1,000万円 | |

| 携行品損害 [自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) | 10万円 | |

| 救援者費用(1年間の限度額) | 100万円 | |

国内旅行傷害保険

セディナカードゴールドでは、海外旅行傷害保険だけでなく、国内旅行傷害保険も付帯しています。利用付帯です。

利用付帯は、カードを利用することによってはじめて保険が適用される保険です(例:事前に旅行代金を対象カードで支払うなど)。

国内旅行傷害保険では、公共交通機関を利用中の傷害事故、宿泊施設に宿泊中の火災・破裂・爆発による傷害事故、宿泊を伴う募集型企画旅行に参加中の傷害事故について補償してくれます。

ただし、事故日を含めて7日以内に治療が終了した場合は、入院保険金、通院保険金は支払われません。

<国内旅行傷害保険の詳細>

| 担保項目 | 保険金額 | |

|---|---|---|

| 本会員・家族会員 | ||

| 傷害死亡・後遺障害 | 合計 | 2,000万円 |

| 自動付帯 | ー | |

| 利用付帯 | 2,000万円 | |

| 入院保険金日額 <フランチャイズ7日> | 3,000円 | |

| 通院保険金日額 <フランチャイズ7日> | 2,000円 | |

加盟店などで利用されるフランチャイズとは、まったく別物の保険用語です。

意味としては、免責に非常に似ています。フランチャイズ7日となっている場合は、7日目までは一切補償されないという意味です。事故発生の日から8日目以降であれば、入院・通院の状態にある場合、保険金が支払われます。

ショッピング保険

セディナカードゴールドでクレジット決済した商品に万一破損や盗難などの損害が発生した場合、購入日から180日間補償してくれます。補償対象者は、本会員と家族会員です。

補償対象商品は、1万円~150万円以下の商品に限ります。1万円未満の商品は補償対象外です。

年間補償限度額は会員1名につき最高150万円です。1事故につき3,000円の自己負担となり、自転車、めがね、美術品など一部適用外の商品もあります。

※故意、重大な過失、商品の欠陥、消耗、遺失、紛失、置き忘れ、電気的・機械的な事故、使用人の不正または詐欺、横領とみなされる場合などについては補償対象外になります。

カード紛失・盗難保険

カード紛失・盗難により被害を受けた場合、届け日から60日前までさかのぼって損害を全額(又は一部)を補償してくれます。補償対象者は、本会員と家族会員です。

ネットセキュリティサービス

インターネットで第三者に不正使用され、身に覚えのない請求が届いた場合、届け日から60日前までさかのぼって損害を全額(又は一部)を補償してくれます。補償対象者は、本会員と家族会員です。

補償をうける場合は、ID・パスワードおよびクレジットカードの管理が十分に行われていたことが条件になります。

セディナiD

セディナカードゴールドでは、セディナiDを利用できます。セディナiDは、NTTドコモのケータイクレジット「iD」を利用できるサービスです。

「iD」は「![]() マークのある加盟店」の端末にカードやスマートフォンなどをかざすだけで支払いが完了する簡単で便利な決済サービスです。

マークのある加盟店」の端末にカードやスマートフォンなどをかざすだけで支払いが完了する簡単で便利な決済サービスです。

「iD」は、ポストペイ(後払い)方式の電子マネーです。他にも有名なポストペイ方式の電子マネーとしてJCBの「QUICPay(クイックペイ)」があります。ポストペイ方式の便利なところは、事前チャージ不要で利用できることです。

自動販売機や少額決済にも利用できるので、無駄なくポイントを貯めることができます。

セディナQUICPay

セディナQUICPayを利用できます。セディナQUICPayは、電子マネーの「QUICPay」を利用できるサービスです。

QUICPayは、JCBが開発した電子決済サービスで、ポストペイ(後払い)方式の電子マネーです。ジェーシービーの登録商標になっています。「![]() または

または ![]() マークのある加盟店」の端末にカードやスマートフォンなどをかざすだけで簡単に決済できます。

マークのある加盟店」の端末にカードやスマートフォンなどをかざすだけで簡単に決済できます。

ポストペイ方式はプリペイド(前払い)方式と違い、事前チャージ不要で利用できるので便利です。自動販売機や少額決済にも利用できるので、無駄なくポイントを貯められます。

QUICPayには、カード型やモバイル型、搭載型、コイン型、キーホールダー型など様々な種類が用意されています。

セディナQUICPayでは、カード型もしくはモバイル型から選べます。

Apple Pay

セディナカードゴールドでは、Apple Payを利用できます。

Apple Payとは、対象のiPhone、Apple Watchに、対応するクレジットカードを設定することで、安心・安全・スピーディーに支払いができるサービスです。Apple Payは、事前チャージ不要で利用できます。「![]() マークのある加盟店」で、レジの担当者にiDで支払うことを伝えて、Touch IDに指を載せたまま(Face IDを利用する場合は、Face ID認証後)対象のiPhoneをリーダーにかざすだけで簡単に決済できます。

マークのある加盟店」で、レジの担当者にiDで支払うことを伝えて、Touch IDに指を載せたまま(Face IDを利用する場合は、Face ID認証後)対象のiPhoneをリーダーにかざすだけで簡単に決済できます。

自動販売機や少額決済にも利用できるので、無駄なくポイントを貯められます。

Apple Payを利用するには、「Wallet」アプリを起動して手順に従ってカードを追加するだけです。

JR東海エクスプレス予約サービス(プラスEX会員)

セディナカードゴールドでは、JR東海エクスプレス予約サービス(プラスEX会員)を利用できます。

JR東海エクスプレス予約サービス(プラスEX会員)とは、手持ちのカードに”プラス”して利用できる、東海道・山陽新幹線(東京~博多間)のネット予約&チケットレスサービスです。

年会費は1,100円(税込)です。サービス入会から2ヵ月間はお試し期間です。お試し期間中に退会すれば年会費は発生しません。

以下のようなメリットがあります。

- 利用代金はクレジットカードで自動決済、クレジットのポイントも貯まります

- スマートフォン等からカンタン予約、発車時刻の4分前までOK

- 空席情報を確認しながら、希望の座席をリクエストできます

- 予約の変更は何度でも手数料が無料(予約の取り消しは手数料が必要)

- 365日お得な会員価格

- きっぷの受取不要!プラスEXカードを改札機にタッチするだけで乗車できます

実際にどのぐらい安くなるのか「東京・品川 ⇔ 新大阪間」の料金で確認してみます。

| 東京・品川 ⇔ 新大阪 | 普通車指定席 | グリーン車 | |||

|---|---|---|---|---|---|

| おとな | こども | おとな | こども | ||

| のぞみ | 通常料金 | 14,450円 | 7,220円 | 19,230円 | 12,260円 |

| EX予約サービス | 13,370円 (▲1,080円) | ー | ー | ー | |

| EX早特21 | 11,000円 (▲3,450円) | ー | ー | ー | |

| EXグリーン早特 | ー | ー | 14,400円 (▲4,830円) | ー | |

| EXのぞみファミリー早特 | 12,340円 (▲2,110円) | 6,160円 (▲1,060円) | 14,400円 (▲4,830円) | 8,220円 (▲4,040円) | |

| こだま | 通常料金 | 14,140円 | 7,060円 | 18,920円 | 12,100円 |

| EXこだまグリーン早特 | ー | ー | 11,200円 (▲7,720円) | ー | |

| EXこだまファミリー早特 | 9,900円 (▲4,240円) | 4,950円 (▲2,110円) | 10,900円 (▲8,020円) | 5,950円 (▲6,150円) | |

全て1,000円以上の割引です。つまり東京・品川 ⇔ 新大阪間を年に1回以上乗車するのであれば年会費分を回収することができます。2回以上乗車すれば確実にお得になります。

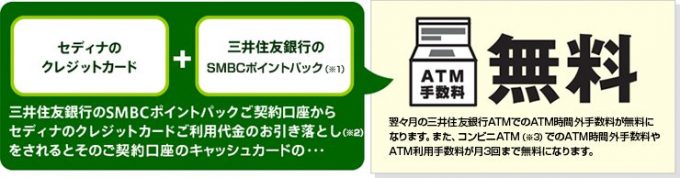

三井住友銀行ならATM手数料が無料

三井住友銀行が提供するサービスに「SMBCポイントパック」があります。

SMBCポイントパックは、「口座(残高別金利型普通預金)」と「インターネットバンキング(SMBCダイレクト)」の契約者にポイントの付与や手数料の割引を提供するサービスです。

SMBCポイントパックを契約の上、所定の条件を満たすと、ATM時間外手数料・ATM利用手数料が無料になります。所定の条件は、以下の通りです。

| No | 各種手数料無料の条件 | 判定タイミング |

|---|---|---|

| 1 | 満15歳~満24歳の利用者は、取引条件に関わらず各種手数料無料 | ー |

| 2 | 給与受取または年金の受取 | 当月 |

| 3 | クレジットカードの利用代金の引き落とし (クレジットカード会社は三井住友カードまたはセディナに限ります。) | |

| 4 | 30万円以上の預かり資産残高(円預金・外資預金・投資信託等) | 当月末 |

| 5 | Web通帳の契約 | |

| 6 | SMBCデビットの契約 |

セディナカードゴールド会員であれば、No3の方法を利用できます。個人的にはWeb通帳の契約なんかも簡単なのでおすすめです。

セディナトラベルデスク

セディナトラベルデスクは、セディナカードゴールド会員専用のパッケージツアー割引サービスです。株式会社シティツアーズがサービスを提供しています。

海外・国内のパッケージツアーの基本旅行代金が会員割引価格(3~8%OFF)で予約できます。

トクトク!ステージ

セディナカードには、「トクトク!ステージ」という制度があります。

毎年1月~12月のカードショッピング請求金額に応じ、翌年1年間のわくわくポイント獲得倍率がアップするサービスです。利用金額ではなく請求金額なので注意してください。

ポイントアップ率(還元率)は次のようになります。

| 年間(1月~12月)の 請求金額 | ポイントアップ率(還元率) | |

|---|---|---|

| 一般カード セディナカードゴールド | プラチナカード ゴールドカード | |

| 50万円未満 | 1.0倍(0.50%) | |

| 50万円以上100万円未満 | 1.1倍(0.55%) | 1.2倍(0.60%) |

| 100万円以上200万円未満 | 1.15倍(0.575%) | 1.3倍(0.65%) |

| 200万円以上 | 1.3倍(0.65%) | 1.6倍(0.80%) |

翌年のステージは、毎年12月のカードご利用代金明細書や会員専用インターネットサービス「セディナビ」で確認できます。

セディナカードゴールドでは、ポイント還元率が最大0.65%までアップします。

セディナポイントUPモール

セディナポイントUPモールは、「セディナポイントUPモール」を経由するだけで、ポイントが通常の2~20倍たまるサービスです。

利用方法も簡単です。会員向けサービス「セディナビ」にログイン後、「セディナポイントUPモール」を経由して、クレジットカードで決済するだけです。

以下のようなサイトがあります(一例です)。

| ジャンル | ショップ名 | ポイント | 還元率 |

|---|---|---|---|

| ショッピングモール | Amazon.co.jp | 2倍 | 1.0% |

| Yahoo!ショッピング | 3倍 | 1.0% | |

| 楽天市場 | 2倍 | 1.0% | |

| 総合通販 | ベルメゾンネット | 2倍 | 1.0% |

| イトーヨーカドーネットスーパー | 3倍 | 1.5% | |

| イトーヨーカドーネット通販 | 3倍 | 1.5% | |

| おうちでイオン イオンショップ | 3倍 | 1.5% | |

| セブンネットショッピング | 4倍 | 2.0% | |

| ディノスオンラインショップ | 2倍 | 1.0% | |

| カタログ通販ベルーナ | 3倍 | 1.5% | |

| セシールオンラインショップ | 3倍 | 1.5% | |

| ファッション | adidas ONLINE SHOP | 4倍 | 2.0% |

| アンダーアーマー | 6倍 | 3.0% | |

| 靴の総合通販ABC-MART.net | 3倍 | 1.5% | |

| オンワード・クローゼット | 3倍 | 1.5% | |

| GAP Japan Official Online Store | 4倍 | 2.0% | |

| ZOZOTOWN(ゾゾタウン) | 2倍 | 1.0% | |

| ジーユーオンラインストア | 2倍 | 1.0% | |

| ユニクロオンラインストア | 2倍 | 1.0% | |

| 家電・パソコン | Apple公式サイト | 2倍 | 1.0% |

| Joshin | 2倍 | 1.0% | |

| Microsoft Store | 2倍 | 2.0% | |

| nojima online | 2倍 | 1.0% | |

| ビックカメラ.com | 2倍 | 1.0% | |

| ヤマダウェブコム | 2倍 | 1.0% | |

| マウスコンピューター | 3倍 | 1.5% | |

| レノボ・ショッピング | 3倍 | 1.5% | |

| 旅行 | JTBトラベル 国内旅行 | 3倍 | 1.5% |

| JTBトラベル 海外ツアー | 3倍 | 1.5% | |

| 一休.com | 2倍 | 1.0% | |

| じゃらんnet | 3倍 | 1.5% | |

| HIS | 2倍 | 1.0% | |

| ホテルズドットコム | 5倍 | 2.5% | |

| 楽天トラベル | 2倍 | 1.0% | |

| エクスペディアのホテル | 6倍 | 3.0% |

ほとんどの場合、いずれかのサイトがキャンペーンで倍率アップしているため、運が良ければ上記の還元率より、さらにお得になります。

セディナキャッシュバックモール

セディナキャッシュバックモールは、株式会社セディナが発行するカードの利用で、毎月抽選で現金が当たるサービスです。「わくわくポイント」はもちろん、ショップの独自ポイントも貯まります。

期間中に、セディナキャッシュバックモール経由にて合計10,000円(税抜・送料除く)以上を利用した会員が対象になります。対象期間は、毎月1日~末日です。

条件を満たした会員の中から抽選で、10名に現金10,000円が当たります。

当選結果は、抽選対象期間から4ヶ月後に郵送にて通知されます。通知月の下旬に「引き落とし口座」へ振込まれます。

セディナキャッシュバックモールには、数多くのショップが参加しており、以下のような人気ショップも一通り揃っています。

- Amazon.co.jp

- 楽天市場

- Yahoo!ショッピング

- ホテル・旅館の宿泊予約【一休.com】

- ベルメゾンネット

- じゃらんnet

- DHCオンラインショップ

- 一休.comレストラン

- オンワード・クローゼット

- GROUPON(グルーポン)

- 楽天トラベル

- ドクターシーラボ

- ZOZOTOWN(ゾゾタウン)

- グンゼストア

- オンワード・マルシェ

ポイントの交換先が豊富

貯まった「わくわくポイント」は、マイレージなど他社のポイントプログラムに移行したり、家電・グルメ・ギフトカード・ハローキティーグッズなどの景品と交換できます。

また、プレミアムセレクションといって、ポイントを使って豪華賞品の抽選に応募することもできます。

キャッシュバック

キャッシュバックは、1,000ポイント以上1,000ポイント単位で交換できます。

引落し口座によってキャッシュバック率が違います。「三井住友銀行」または「ジャパンネット銀行」以外の金融機関を引落し口座を指定している場合は損です。

キャッシュバックは、現金でもらえるメリットはあるものの還元率が低いのでポイントの交換先としては、あまりおすすめしません。

| 引落し口座 | 移行レート | 還元率 |

|---|---|---|

| 三井住友銀行 | 1,000ポイント=800円 | 0.40% |

| ジャパンネット銀行 | ||

| 上記以外の金融機関 | 1,000ポイント=700円 | 0.35% |

商品券

nanacoカードとAmazonギフト券の交換手数料は無料ですが、それ以外の商品券と交換する場合は、別途交換手数料500ポイントが必要です。

500ポイント貯めるには、10万円利用しなければいけません。10万円も利用して貯めた貴重な500ポイントを交換手数料に消費するのは、もったいないです。

そのため、nanacoカードとAmazonギフト券に交換する価値はありますが、それ以外の商品券と交換する場合は、還元率が落ちてしまうのでおすすめできません。

ただし例外的に、プラチナカードおよびゴールドカード(セディナカードゴールドを除く)の場合は、全商品券への交換手数料が無料なので、どの商品券と交換しても損はありません。

| 商品券 | 最小 交換単位 | 交換 手数料 | 還元率 | |

|---|---|---|---|---|

| 交換手数料 | ||||

| 含まない | 含む | |||

| 1,000ポイント以上(1,000ポイント単位)で交換 | ||||

| VJAギフトカード | 1,000円分~ | 500 ポイント ※ | 0.50% | 0.33% |

| JTBナイスギフト | 1,000円分~ | |||

| 日本旅行ギフト旅行券 | 1,000円分~ | |||

| ジェフグルメカード | 1,000円分~ | |||

| 図書カードNEXT | 1,000円分~ | |||

| ダイエーグループ商品券 | 1,000円分~ | |||

| 5,000ポイントで交換 | ||||

| nanacoカード | 5,000円分 | 無料 | 0.50% | |

| 5,000ポイント以上(5,000ポイント単位)で交換 | ||||

| JCBギフトカード | 5,000円分~ | 500 ポイント ※ | 0.50% | 0.45% |

| 5,000ポイント以上(1,000ポイント単位)で交換 | ||||

| Amazonギフト券(セディナビ限定) | 5,000円分~ | 無料 | 0.50% | |

※プラチナカードおよびゴールドカード(セディナカードゴールドを除く)の場合は無料です。

マイレージ・ポイント移行

「わくわくポイント」は、マイレージなど他社のポイントプログラムに移行できます。1,000ポイント以上(500ポイント単位)で交換できます。

| 種類 | 交換先 | 移行レート | 還元率 | |

|---|---|---|---|---|

| マイレージ | JALマイレージバンク | 1P=0.5マイル | 0.25%~ | |

| 電子マネー |  | nanacoポイント | 1P=1ポイント | 0.50% |

| ドトール バリューカードのポイント | 1P=1ポイント | 0.50% | |

| 携帯 |  | dポイントクラブ ポイント | 1P=1ポイント | 0.50% |

| WALLET ポイント | 1P=1ポイント | 0.50% | |

| Gポイント |  | プラチナカード、ゴールドカード (セディナカードゴールドを除く) | 1P=1Gポイント | 0.50% |

| 一般カード、セディナカードゴールド 1回の交換ポイント数が5,000ポイント以上 | 1P=1Gポイント | 0.50% | ||

| 一般カード、セディナカードゴールド 1回の交換ポイント数が5,000ポイント未満 | 1P=0.8Gポイント | 0.40% | ||

マイルは交換先によって価値が大きく変動しますが、1マイルあたりの価値はおおよそ2円程度です。

セディナカードゴールドとセディナカードの違い

セディナカードゴールドとセディナカードの主な違いは、以下の比較表の通りです。

セディナカードゴールドとセディナカードの比較表

| カード名 | セディナカードゴールド | セディナカード |

|---|---|---|

| カードデザイン |  |  |

| 年会費(本会員) | 1,905円(税抜) | 無料 |

| 年会費(家族会員) | 524円(税込) | 無料 |

| ETCカード | 年会費無料 新規発行手数料1,000円 | 年会費無料 新規発行手数料1,000円 |

| 国際ブランド | Visa / Mastercard / JCB | Visa / Mastercard / JCB |

| 電子マネー | iD、QUICPay、Apple Pay | iD、QUICPay、Apple Pay |

| ポイント還元率 | 0.5~2.25% | 0.5~1.75% |

| ポイント有効期限 | 2年間 | 2年間 |

| 海外旅行傷害保険 | 最高2,000万円(自動付帯) | ー |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) | ー |

| ショッピング保険 | 最高150万円 | 最高50万円 |

| ファーストチャンスポイント ※入会後3ヵ月間ポイント3倍 | 〇 | 〇 |

| アニバーサリーポイント ※誕生日月ポイント2倍 | 〇 | ー |

| ETCでポイントアップ ※ETC利用で1.5倍 | 〇 | 〇 |

| 海外でポイントアップ ※海外での利用で1.5倍 | 〇 | 〇 |

| セブン-イレブンでポイント3倍 | 〇 | 〇 |

| トクトクステージ | 最大1.3倍 | 最大1.3倍 |

| セディナトラベルデスク | 〇 | 〇 |

| JR東海「エクスプレス予約」 | 〇 | 〇 |

主な違いは、セディナカードゴールドの方が、旅行傷害保険やショッピング保険などの各種保険が充実しています。また、ポイントを効率的に貯められる特典が多いです。

セディナカードゴールドのデメリット

年会費が必要

セディナカードゴールドは、初年度から1,905円(税抜)の年会費がかかります。年会費を無料にしたり、割引きする方法はありません。毎年確実に支払う必要があるコストになります。

決して高額な年会費ではないですが、空港ラウンジは利用できないので注意が必要です。

ポイント還元率が0.5%

ポイント還元率が0.5%と一般的です。

還元率という点だけでいえば、以下のような年会費無料でポイント還元率が1.0%以上のカードと比較すると少し見劣りしてしまいます。

| カード | ポイント還元率 |

|---|---|

| リクルートカード | 1.2% |

| 楽天カード | 1.0% |

| Yahoo!JAPANカード | 1.0% |

| dカード | 1.0% |

| オリコカード ザ ポイント | 1.0% |

ちなみにトクトク!ステージ制度によって年間200万円以上利用すれば、ポイント還元率は0.65%になります。

まとめ

セディナカードゴールドの主な特徴をまとめると次の通りです。

- 入会後3ヵ月間(加入月含め最大4ヵ月)は、ポイント3倍(還元率1.5%)

- 本会員の誕生日月は、ポイント2倍(還元率は1.0%)

- ETCの利用料は、ポイント1.5倍(還元率0.75%)

- 海外での利用は、ポイント1.5倍(還元率は0.75%)

- セブン-イレブンでの利用でポイント3倍(還元率1.5%)

普段からセブン-イレブンで買い物してる人は、クレジット払いするだけで毎日お得です。また高速に乗る人は、ETCのポイントアップがメリットになります。

旅行傷害保険も国内と海外の両方が付帯しているので安心です。特に海外旅行傷害保険は持ってるだけで保険が適用される自動付帯なので海外旅行も安心です。

セディナカードゴールドは、初めてのゴールドカードとしてもおすすめの1枚です。

公式サイト セディナカードゴールド